Heuristische Methoden in der Bonitätsbewertung

Veröffentlicht am: 05. Februar 2025 von Tobias Hartmann

Die Bonitätsbewertung spielt eine entscheidende Rolle in der Finanzwirtschaft, insbesondere für Banken, Investoren und Kreditgeber. Dabei kommen verschiedene Methoden zur Anwendung, um das Risiko eines Zahlungsausfalls zu bewerten. Eine dieser Methoden ist die heuristische Bonitätsbewertung, die auf subjektiven Erfahrungen, betriebswirtschaftlichen Zusammenhängen und Expertenwissen basiert. In diesem Artikel beleuchten wir die Grundlagen, Anwendungsgebiete und Herausforderungen dieser Methode.

1. Was sind heuristische Methoden?

Heuristische Methoden basieren auf Erfahrungswissen und dienen dazu, bonitätsrelevante Entscheidungen auf Grundlage bisheriger Beobachtungen zu treffen. Diese Verfahren nutzen qualitative Einschätzungen und Regelwerke, die über die Zeit hinweg optimiert wurden. Ziel ist es, ein schnelles und praxisnahes Bonitätsurteil zu fällen, ohne auf komplexe statistische Modelle angewiesen zu sein.

2. Der klassische Ratingbogen

Ein häufig genutztes Instrument der heuristischen Bonitätsbewertung ist der klassische Ratingbogen. Dieser besteht aus vordefinierten bonitätsrelevanten Faktoren, die von Experten mit Punktwerten hinterlegt werden. Die Gesamtpunktzahl gibt Aufschluss über die Bonität des Kreditnehmers.

Merkmale des klassischen Ratingbogens:

- Die Bewertungsfaktoren basieren auf Experteneinschätzungen und historischen Kreditverläufen.

- Es gibt eine feste Zuordnung von Punktwerten zu bestimmten Faktoren (z. B. Einkommenshöhe, Sicherheiten, Zahlungshistorie).

- Die Gesamtbewertung erfolgt durch einfache Addition oder Gewichtung der einzelnen Punktwerte.

- Besonders verbreitet ist dieses Verfahren im Privatkundengeschäft.

| Merkmal | Ausprägung und Punktbewertung |

|---|---|

| Branche |

|

| Jahresumsatz (in Mio. €) |

|

| Mitarbeiteranzahl |

|

| Kreditbeziehung |

|

Der klassische Ratingbogen war lange Zeit ein zentraler Bestandteil heuristischer Bonitätsbewertung, insbesondere im Privatkundengeschäft. Er bietet eine einfache und schnelle Möglichkeit, Kreditentscheidungen auf Basis von Erfahrungswerten zu treffen. Allerdings hat der Ratingbogen, vor allem bei der Bewertung von Unternehmen, zunehmend an Bedeutung verloren. Dies liegt daran, dass Unternehmen oft komplexe und dynamische Strukturen aufweisen, die mit den starren Kategorien eines Ratingbogens nicht ausreichend abgebildet werden können. Zudem fehlt es dem Ratingbogen an Objektivität und Flexibilität, was in einem immer stärker datengesteuerten Finanzumfeld zu einem entscheidenden Nachteil wird.

3. Expertensysteme in der Bonitätsbewertung

Eine Weiterentwicklung der heuristischen Methoden stellen Expertensysteme dar. Im Gegensatz zu klassischen Ratingbögen ermöglichen sie eine individuellere Bewertung durch flexible Entscheidungsregeln.

Eigenschaften von Expertensystemen:

- Sie erlauben eine gewisse Interpretationsfreiheit bei der Bewertung einzelner Kriterien.

- Die Regeln zur Bonitätsbeurteilung sind oft in Anwendungshandbüchern dokumentiert.

- Einheitliche Bewertungsrichtlinien stellen sicher, dass unterschiedliche Anwender zu vergleichbaren Ergebnissen kommen.

- In der Vergangenheit wurden Expertensysteme vor allem im Firmenkundengeschäft eingesetzt.

Die folgende Tabelle zeigt ein Beispiel für Expertensysteme zur Bonitätsanalyse. Die Noten (1 bis 6) werden auf Grundlage der jeweiligen Kriterien vergeben.

| Nr. | Kategorien und Bewertungskriterien | Note (1 bis 6) | Bemerkungen |

|---|---|---|---|

| 1 | Management (Gewichtung 1/6) | ||

| |||

| 2 | Marktumfeld und Branche (Gewichtung 1/6) | ||

| |||

| 3 | Kundenbeziehungen (Gewichtung 1/4) | ||

| |||

| 4 | Finanzielle Situation (Gewichtung 1/4) | ||

| |||

| 5 | Zukunftsperspektive (Gewichtung 1/6) | ||

| |||

| Gewichtetes Gesamtergebnis |

4. Fuzzy-Logik in der heuristischen Bonitätsbewertung

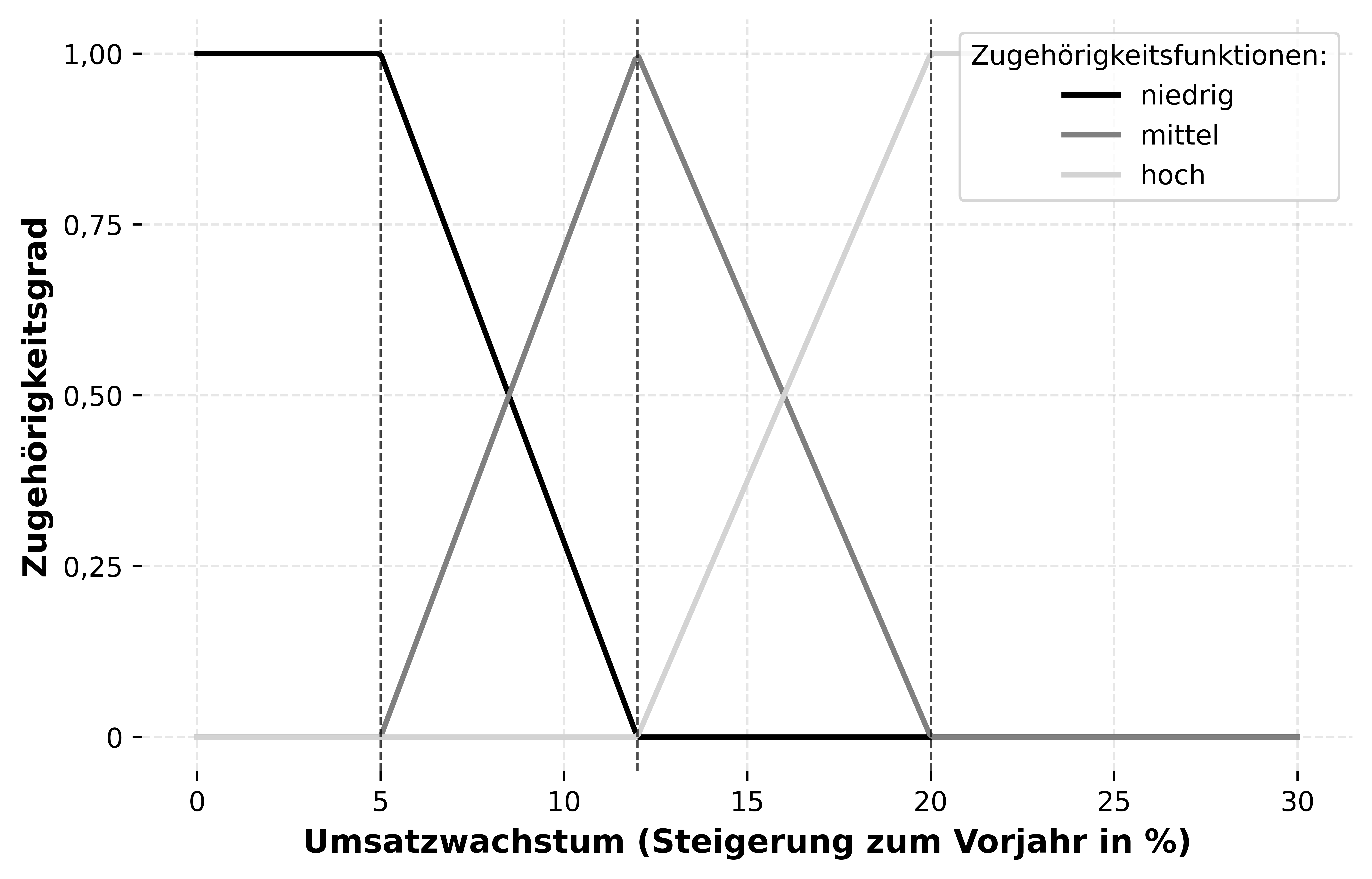

Ein Spezialfall der wissensbasierten Systeme ist die Fuzzy-Logik, die unscharfe Begrifflichkeiten in die Entscheidungsfindung einbezieht. Anstatt starre Wertebereiche festzulegen (z. B. gut oder schlecht), werden fließende Übergänge genutzt.

Beispiel für eine Fuzzy-Logik-Bewertung:

- Ein Umsatzwachstum von 12 % wird nicht strikt als „schlecht“ oder „gut“ bewertet, sondern erhält eine Gewichtung von z. B. 0,25 als niedrig, 0,75 als mittel und 0 als hoch.

- Durch Gewichtung mehrerer Faktoren können realitätsnahe Bonitätsurteile gefällt werden.

Die folgende Grafik zeigt ein Beispiel für die Bewertung eines Umsatzwachstums mit Fuzzy-Logik:

Fuzzy-Systeme gehören zu den heuristischen Methoden, da sie wie andere heuristische Ansätze auf Erfahrungswissen und subjektiven Einschätzungen basieren. Sie nutzen unscharfe Logik, um menschliche Entscheidungsprozesse nachzubilden und komplexe Sachverhalte in linguistische Kategorien wie „niedrig“, „mittel“ oder „hoch“ zu übersetzen. Ähnlich wie klassische heuristische Modelle greifen Fuzzy-Systeme auf Wenn-dann-Regeln zurück, die von Experten definiert werden, anstatt ausschließlich auf mathematischen oder statistischen Modellen zu basieren. Dies macht sie besonders geeignet für Anwendungen, in denen genaue Zahlen nicht verfügbar sind oder Entscheidungen flexibel an unterschiedliche Kontexte angepasst werden müssen.

5. Vor- und Nachteile heuristischer Bonitätsbewertung

Vorteile:

- Schnell und einfach umsetzbar.

- Ermöglicht praxisnahe Einschätzungen basierend auf Expertenwissen.

- Gut geeignet für kleine Unternehmen oder Privatkundenbewertungen.

Nachteile:

- Subjektive Einflüsse können die Bewertung verzerren.

- Begrenzte Anpassungsfähigkeit an neue Marktbedingungen.

- Geringere Reproduzierbarkeit und Vergleichbarkeit im Vergleich zu statistischen Verfahren.

Fazit

Heuristische Methoden in der Bonitätsbewertung haben sich als nützlich erwiesen, insbesondere in Bereichen, in denen Expertenwissen und Erfahrungswerte eine zentrale Rolle spielen. Während klassische Ratingbögen und Expertensysteme weiterhin Anwendung finden, setzen viele Finanzinstitute zunehmend auf technologische Erweiterungen wie wissensbasierte Systeme und Fuzzy-Logik, um präzisere und objektivere Bonitätsbewertungen zu ermöglichen.

Bei Bonscore werden hingegen ausschließlich statistische Methoden eingesetzt, da diese gegenüber heuristischen Ansätzen klare Vorteile bieten: Sie gewährleisten eine höhere Objektivität, Reproduzierbarkeit und Anpassungsfähigkeit an neue Marktbedingungen. Dies ermöglicht fundierte und transparente Bonitätsbewertungen, die den höchsten Standards entsprechen.